|

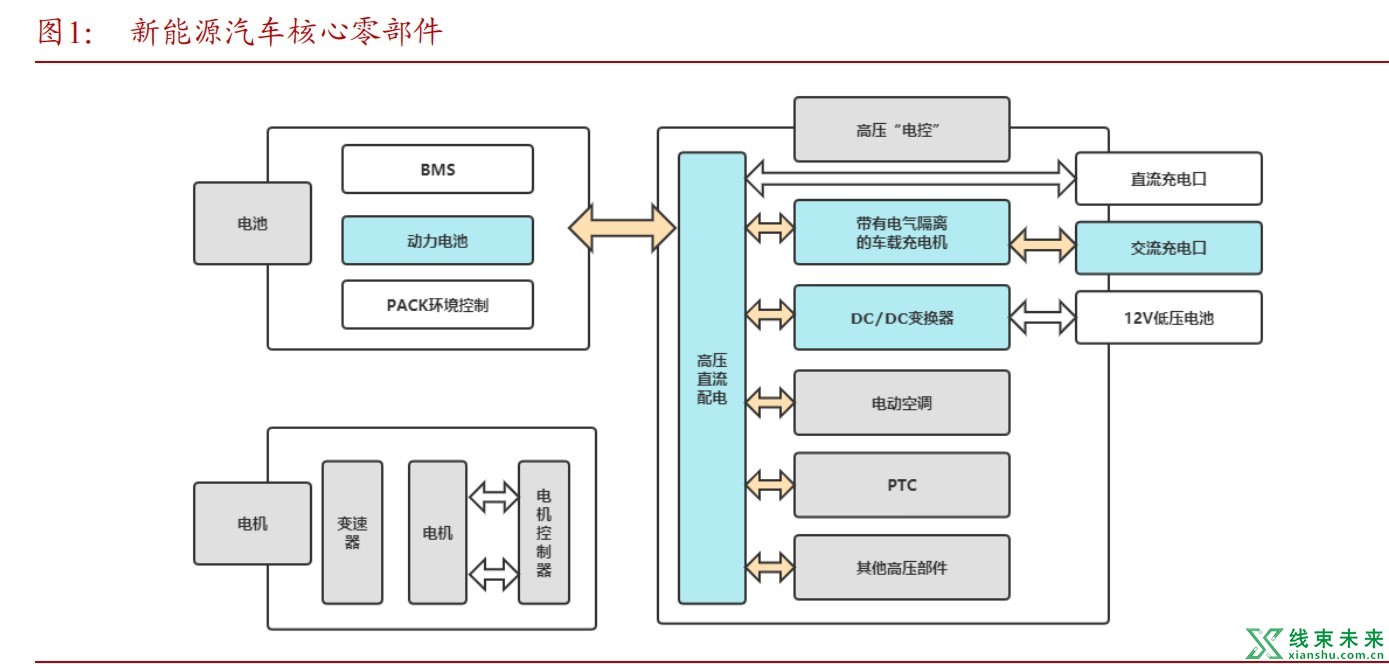

OBC、DCDC、PDU 构成新能源“小三电” 由于动力系统不同,新能源汽车 “三电”取代了传统燃油车有油箱、发动机、变速箱等。新能源汽车的增量部件主要包括大三电(动力电池、电机控制器、电机)以及小三电(车载充电机 OBC、DC/DC 变换器、高压配电盒 PDU)。

车载充电机(OBC)可实现新能源汽车慢充功能。车载充电机安装在电动汽车上,在充电时连接交流充电桩,起到将交流电转化为直流电,为动力电池慢速充电的作用。400V架构下 OBC 的功率多为 3.3、6.6kW,而为了满足 800V 架构下的充电需求,11、22kW 的OBC 已被研发并或将在未来成为主流功率。

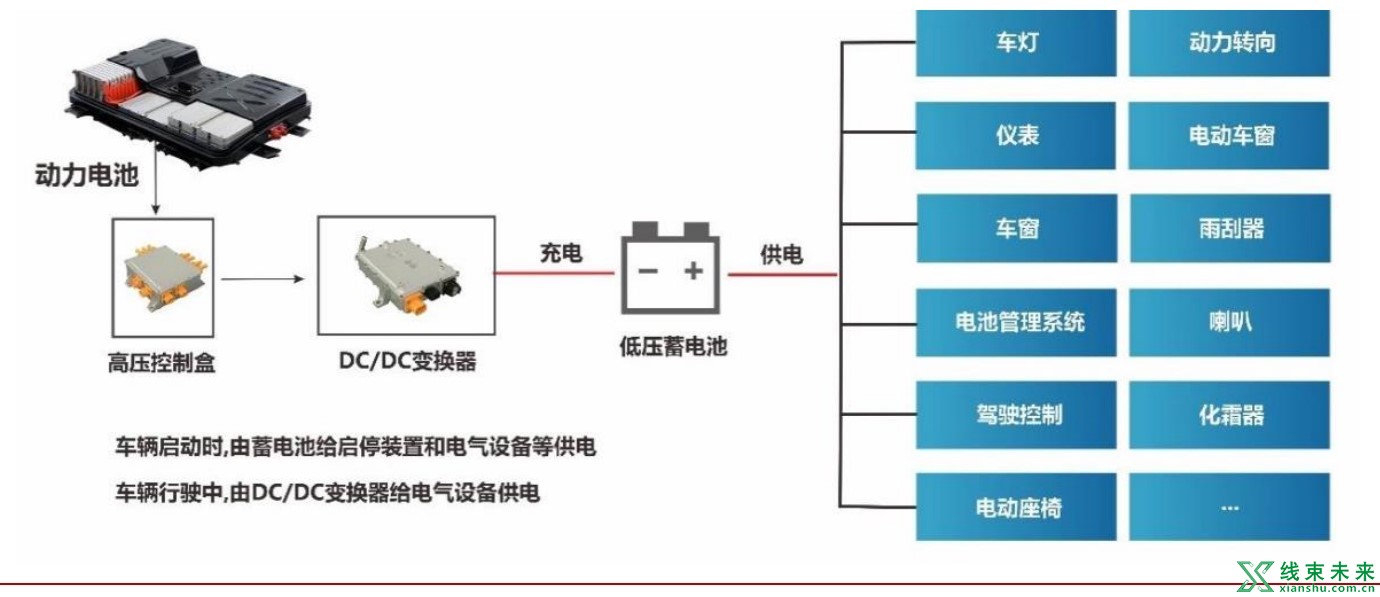

图2:车载充电机(OBC)外观示意图 DC/DC 变换器(直流-直流变换器)从动力电池取电,给车载 12V 或 24V 低压电池充电。DC/DC 可以将动力电池输出的某一数值的直流电源电压转化为另一数值的直流电源电压,起到调节电源输出、稳定电源电压的作用。通常可以分为三种:高压转高压 DC/DC 变换器、高压转低压 DC/DC 变换器、低压稳压 DC/DC 变换器。

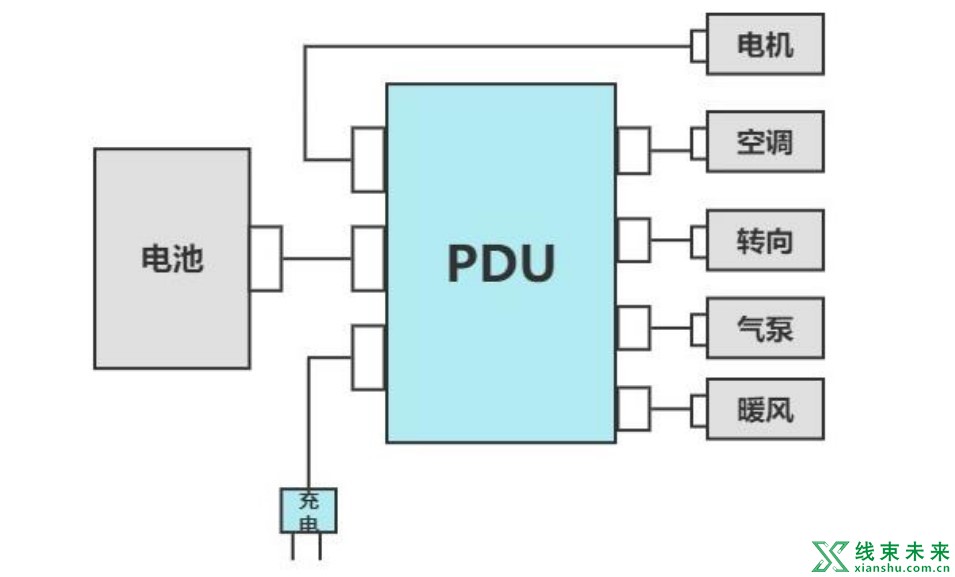

图3:DC/DC 变换器外观示意图 高压配电盒(PDU)对整车高压电管理,将电能传送到电机、空调、加热器等设备。PDU 是电动汽车电能分配单元,通过母排及线束连接高压元器件,起到高压系统充放电控制、高压部件的电控制、电路过载短路保护、高压采样、低压控制等功能,并起到保护和监控高压系统的运行的作用。

图4:高压配电盒(PDU)外观示意图 小三电单车价值约 3500 元,车载电源集成式产品单价 2200~3400 元(平均约为 3000元)。其中 OBC 单车价值最高,在 2000 元左右,DC/DC 变换器单车价值区间在 1000-1600元,PDU 在 200~800 元(平均 500 元左右),车载电源总成产品(二合一或三合一)单车价值在 2200-3400 元之间。

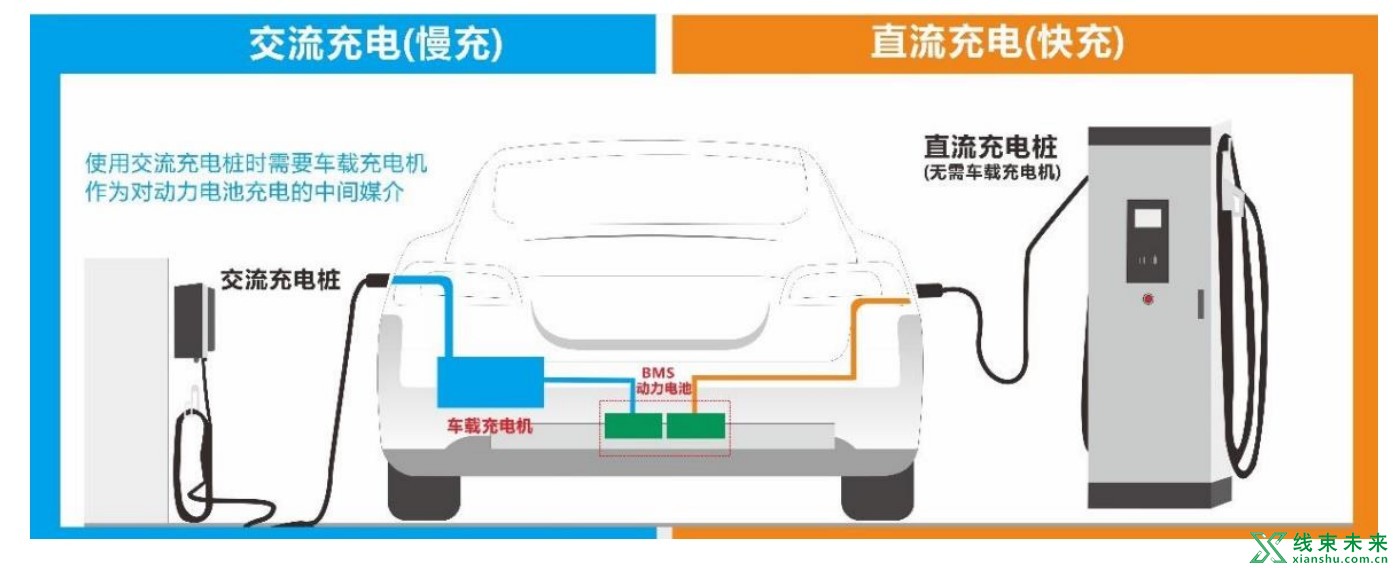

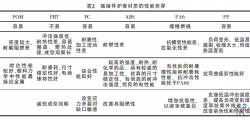

表1:小三电单车价值量 OBC:交流充电覆盖更全面应用场景 车载充电机(OBC)是连接交流充电桩,将交流电转化为直流电的重要电子装置。新能源汽车充电可分为交流充电与直流充电两种,1)直流充电“快充”,利用外来的“直流充电桩”直接给动力电池充电,不需要使用车载充电机;2)交流充电“慢充”,交流充电桩将交流电网中的单相交流电(220V)或三相交流电(380V)电流供给装在车辆内的车载充电机(OBC),OBC 可以将交流电转化为直流电从而给新能源汽车充电。

图5:新能源汽车充电方式示意图 交流充电适用具备低成本等优势,慢充、快充结合使用场景广泛。交流充电桩价格较低、占地面积较小且对配电要求较低,更适合私家场合使用;直流充电桩能快速充电,但建设成本较高、占地面积较大,且需要大型变压器满足配电要求,更适合专用充电站使用,以满足顾客紧急充电的需求。

表2:交流、直流充电对比 随着新能源汽车市场的扩大,OBC 市场规模持续增长。2021 年 OBC 出货量为 288.7万套,同比增长 158%。2022 OBC 出货总量就已经达到 512.87 万套,同比增长 77.6%。 2022 年新能源汽车全球销量为 1082.4 万辆,我们预测 2025 年全球新能源汽车市场规模将达到 2537 万辆。纯电动汽车及插混车都需配一台 OBC,每台 OBC 平均价格 2000。按照单车价值 2000 元,按照后装替换市场是前装市场的 30%来估算,目前行业规模在 281 亿元,预计 2025 年行业规模可达 660 亿元,2022-2025 年 CAGR33%。

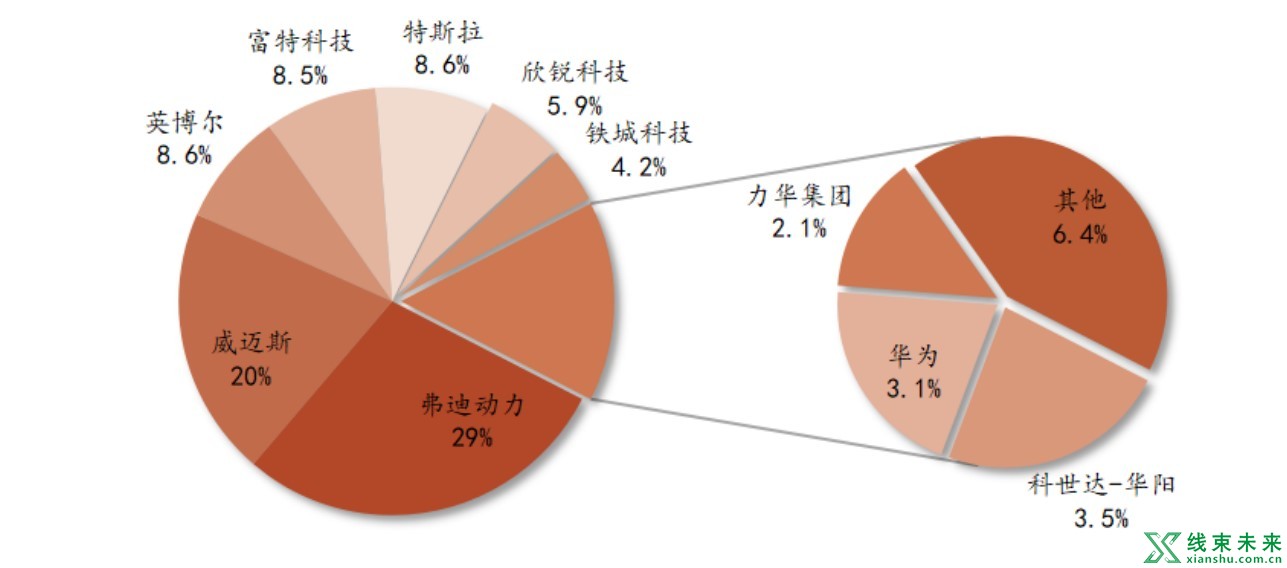

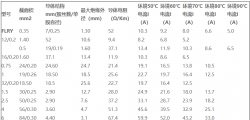

表3:OBC 市场空间 从供应格局来看,OBC 厂商分为主机厂和外供厂商,外供厂商居多。第一类,主机厂代表企业有比亚迪、特斯拉,其供应链垂直一体化满足自产自用;第二类,外供厂商以威迈斯、英搏尔、欣锐科技为代表,其专注于车载电源产品开发,具备技术优势和丰富的行业经验。从市场格局来看,OBC 厂商中外供厂商占比较大。 市场格局相对集中,前十大厂商市占率水平较高。2021 年 OBC 装机量为 288.7 万套,前十家 OBC 企业装机量占比 91.4%,其中前四家企业分别为威迈斯、弗迪动力、富特科技、特斯拉,市场占有率均在 10%以上,共计 59%。2022 年 OBC 装机量为 512.87 万套,同比增长 77.6%,前十大供应商占比 93.6%。其中前五家企业企业分别为弗迪动力、威迈斯、特斯拉、英搏尔、富特科技,市场占有率均超 8%,共计 74.7%。由于单款车型对OBC 出货量影响较大,随着爆款车型的增加,前十大供应商格局可能发生变化。

图6:2022 年新能源乘用车 OBC 装机量企业分布 车载 DC/DC供低压设备用电 车载 DC/DC 变换器,可以将动力电池输出的高压直流电转变为用电设备和低压蓄电池可直接使用的低压直流电,具有低电压高电流的特点。动力电池输出的电压较高,通常为 100V~400V,不能被车辆中的用电器直接使用,因此需要降压型的 DC/DC 变换器将高压直流电转换为恒定的 12V、14V、28V 或者 48V 低压直流电,才能为车灯、仪表、电动车窗、电池管理系统、驾驶控制、电动座椅、喇叭等用电器供电或给蓄电池充电。由于整车用电器消耗功率较大而所需电压较低,因此 DC/DC 变换器具有低电压、高电流的特点。

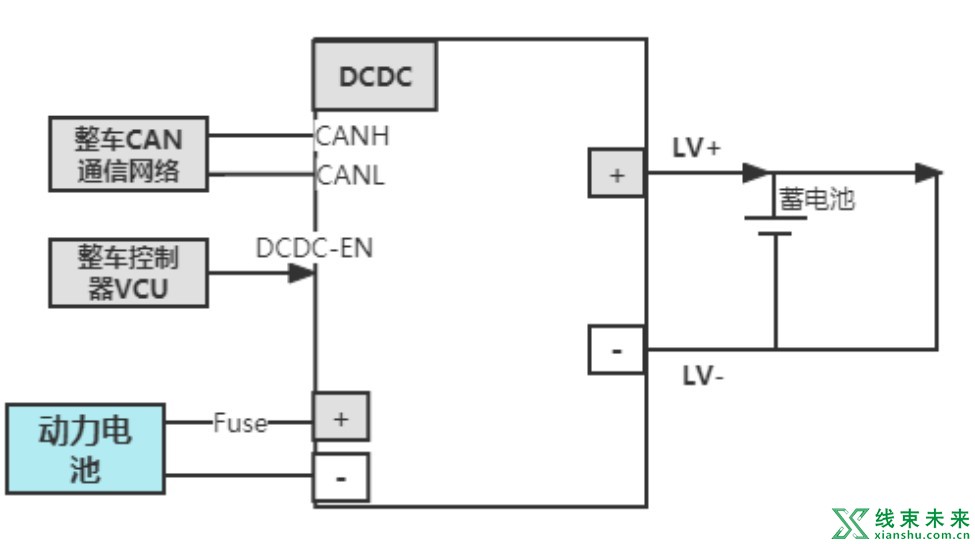

图7:车载 DC/DC 变换器工作原理示意图 车载 DC/DC 变换器输入端连接动力电池高压输出端,输出端连接呈并联关系的低压用电器和蓄电池。当 VCU(整车控制器)未接到高压指令时,蓄电池给低压用电器供电。当 VCU 收到上高压指令后,DC/DC 变换器启动,动力电池输出的高压电经 DC /DC 变换器转换后输出稳定的低压电。DC/DC 变换器要根据车辆用电器实际用电情况和蓄电池的充放电平衡给低压用电器和蓄电池供电。

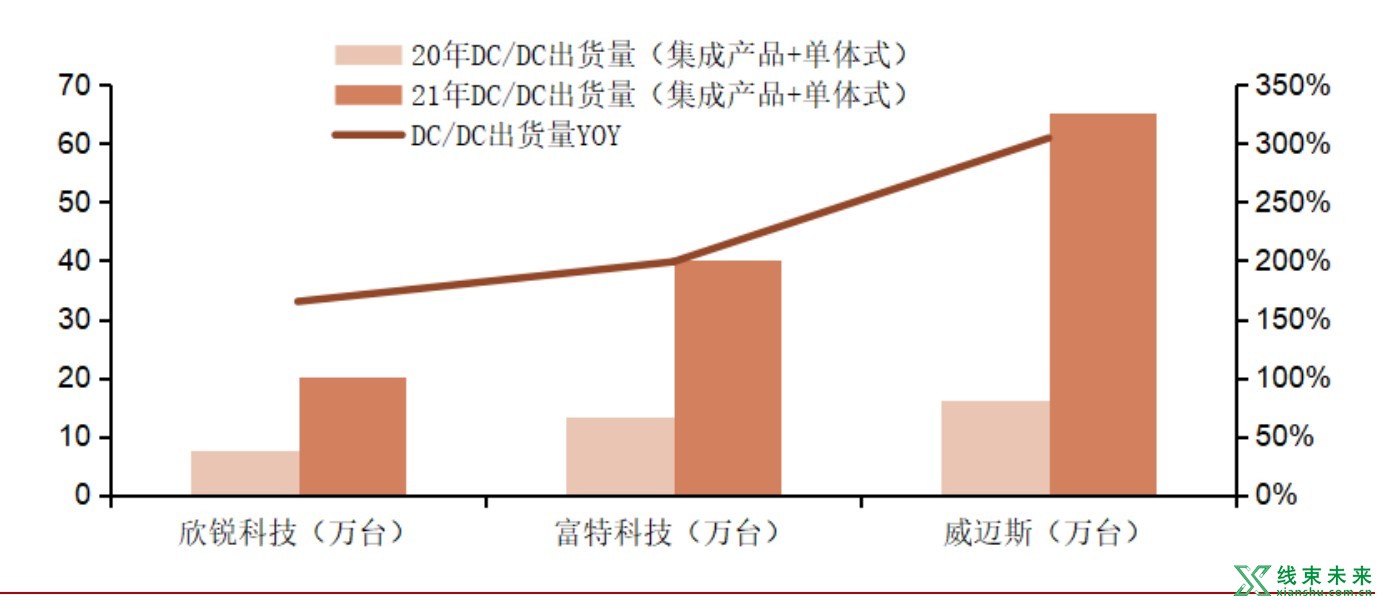

车载 DC/DC 变换器市场格局分为主机厂和外供厂商,国外企业有联合电子、科世达等企业,国内主要厂商包括欣锐科技、富特科技、英搏尔、威迈斯、汇川技术。目前 DC/DC变换器以二合一(OBC+PDU)或三合一(OBC+DC/DC+PDU)集成产品为主。随着新能源汽车渗透率持续增加,2021 年主要企业 DC/DC 变换器出货量均大幅上升,欣锐科技/富特科技/威迈斯出货量 YOY 分别为 165.1%/199%/304.57%。

图9:2021 年企业 DC/DC 变换器出货量对比 PDU:高压系统中的电流分配电器 高压配电盒(PDU)是高压系统中分配电池输出的直流电和监控过流过压的高压电源分配单元。PDU 通过母排及线束连接动力电池并控制充放电,将动力电池输出的直流电分配到汽车的 OBC、车载 DC/DC 变换器、电机控制器、空调、PTC 等高压用电器上,在高压系统中起过载短路保护、低压控制等功能,保护和监控高压系统的运行。

图10:PDU 功能示意图 2025 年市场空间 165 亿元,复合增速超 30%。目前 PDU 多以二合一(OBC+PDU)或三合一(OBC+DC/DC+PDU)的集成形式出现,以节约元器件成本、节省车内空间、减轻车身重量等,PDU 单车价值在 200-800 元之间,行业格局较为分散。2022 年新能源汽车全球销量为 1082.4 万辆,2025 年全球新能源汽车市场规模将达到 2537 万辆。按每车PDU500 元计算,目前行业规模在 70 亿元。按照 ASP500 元,单车配套一个,售后市场为前装市场的 30%来测算,2025 年 PDU 行业规模可达 165 亿元,2022-2025 年 CAGR 达33%。

表4:PDU 市场空间 免责声明:本网站的部分内容,来源于其他网站的转载,转载目的在于传递和分享更多信息,并不代表本平台赞同其观点和对其真实性负责,版权归原作者所有,如有侵权请联系我们删除。 |